Казалось бы, режим самоизоляции, не располагающий к покупкам «вживую», должен увеличить обороты интернет-торговли. Но мы не прогнозируем резкого роста в данном сегменте. Если брать Китай, то за 3 месяца жестких карантинных мер, оборот интернет-торговли вырос всего на 3% в сравнении с аналогичным периодом прошлого года. Обусловлено это двумя важными факторами:

1. Китайский сценарий карантина предполагал почти полный запрет на перемещения в рамках некоторых провинций, то есть товары, купленные через интернет, невозможно было доставить в распределительный центр и забрать из распределительного центра, чтобы доставить конечному получателю.

2. В такие периоды население сокращает расходы на товары длительного потребления, которые и составляют более 90% оборота интернет-магазинов.

Россия пойдет по сценарию Китая. Мы ожидаем, что вырастет оборот интернет-торговли продуктовых сетей, однако на валовых показателях это скажется несущественно. Кроме того, чтобы что-то купить в интернете, необходимы условия, чтобы доставить товар. С закрытыми границами это сделать невозможно. Ввиду этих условий, мы ожидаем отрицательную динамику оборотов интернет-торговли до момента победы над пандемией.

Валерий Трушин

Руководитель отдела исследований и консалтингаIPG.Estate

Состояние интернет-торговли в мире

Мировой рынок e-Commerce в 2019 году вырос на 17,9% и составил $3,46 трлн. Китай и Соединенные Штаты являются мировыми лидерами рынка электронной коммерции: на их долю приходится около 40%рынка.

Динамика мирового рынка e-Commerce

Мировой рынок e-Commerce развивается за счет двух форматов:

Интернет-магазины: Веб-сайты, через которые можно посмотреть информацию об интересующем товаре или услуге и сделать заказ. Количество предлагаемого ассортимента варьируется в широких пределах.

Это самый многочисленный класс площадок онлайн-торговли.

Маркетплейсы: Сайты-агрегаторы или специализированные посредники, которые автоматически выполняют сбор и обработку информации от различных поставщиков (офлайн и онлайн) по разным товарным группам, на многих из них сейчас можно заказать и купить товар, минуя заход на сайт поставщика.

Объем и рост рынка e-Commerce в 2019 году прогноз, млрд $

США: основные игроки

Самые популярные интернет-магазины в США по объему продаж (млн$)

Amazon.com является самым популярным Интернет-магазином в США по объему продаж электронной коммерции.

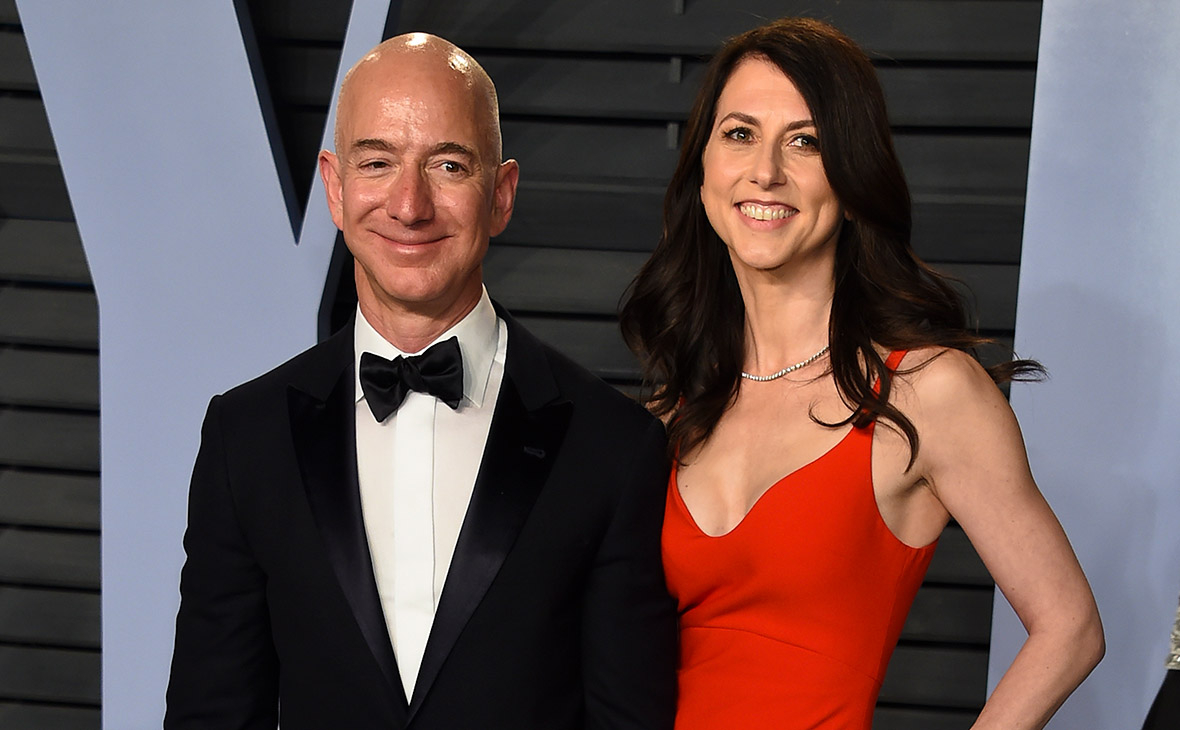

Первый интернет-магазин Amazon.com был запущен в июле 1995 года. Джефф Безос, основатель компании, ориентирует свой бизнес на потребителя. За счет того, что компания в значительной степени реализует собственные товары, Amazonимеет разветвленную логистическую сеть, позволяющую доставить товар в короткие сроки. Кроме этого,именно ДжеффБезос впервые внедрил алгоритм рекомендации сопутствующих товаров на основании истории покупок.

Годовой доход Alibaba Group составляет всего 20% от годового дохода Amazon. Однако прибыль Alibaba выше, так как она выступает в качестве маркетплейса для независимых покупателей и продавцов, в то время как Amazon продает товары напрямую потребителям и несет больше расходов.

Годовой доход Amazon.com и Alibaba Group (млрд $)

Чистая выручка Amazon.com и Alibaba Group (млн $)

Партнерство Китая и России

Крупнейшим игроком, доминирующем на рынке Китая, является Alibaba, основанная в 1999 году Джеком Ма. Alibaba Group — китайская публичная компания, работающая в сфере интернет-коммерции,владелец веб-порталов Taobao.com, Tmall, Alibaba.com и ряда других.

Основными видами деятельности являются торговые операции между компаниями по схеме B2B и розничная онлайн-торговля; также владеет одной из крупнейших в мире инфраструктур для облачных вычислений и активы в сфере СМИ и индустрии развлечений. В 2019 году объём продаж на порталах группы Alibaba составил около $900 млрд. Компания действует, прежде всего, в Китайской Народной Республике (КНР).

С 2012 года Alibaba Group вышла на рынок России. В 2019 году, совместно с Mail.ru Group, «Мегафон» и РФПИ (российский фонд прямых инвестиций), была закрыта сделка по созданию AliExpress Russia.

ТОП российских инвестиций в интернет-торговлю

Совместное предприятие будет включать в себя текущие локальные и трансграничные маркетплейсы AlibabaGroup в России, в том числе бизнес международной платформы электронной коммерции AliExpress и российской B2C площадки Tmall. Mail.ru Group также передаст в совместное предприятие свой бизнес в сфере e-commerce — Pandao.

Также AliExpress Russia и Mail.ru Group заключат соглашение о стратегическом сотрудничестве,которое подразумевает, помимо прочего, обмен трафиком и продуктовыми инициативами. В рамках СП планируется расширить экосистему сервисов.

Преимущества торгового сотрудничества между Россией и Китаем

Логистика. Между Россией и Китаем доступны все виды перевозок. С 2018 года посылки до 2 кг и на сумму до $10 на Дальний Восток, Урал и в Сибирь доставляются не через Москву, а через Владивосток.

Пошлины на ввоз товаров в Россию. С 2020 года порог беспошлинного ввоза снизился до €200 и 31 кг за одну посылку. Если посылка, заказанная в иностранном интернет-магазине, стоит дороже этой суммы, покупатель должен будет заплатить 15% от суммы превышения, но не менее €2 за кг перевеса.

Средний чек. В 2019 году средний чек на российских интернет-площадках составил 3,8 тыс.руб. Средний чек трансграничной торговли составляет $10.

Развитие e-commerce в России

Интернет-торговля является одним из наиболее динамичных секторов в экономике России. Интернет-торговля растет за счет числа заказов, но не за счет среднего чека, который падает третий год подряд.

Хотя рост количества онлайн-покупателей продолжается, количество онлайн-заказов растет в первую очередь за счет увеличения частоты покупок.

Структура российского рынка интернет-торговли

Структура экспорта, 2019

69% розничных онлайн-заказов из-за рубежа – заказы через маркетплейсы.

В случае создания собственного онлайн-магазина сложно масштабировать свои продажи за пределы одной страны. Производителю необходимо решать ряд сложных вопросов: управлять проведением платежей и рисками по налоговой нагрузке, самостоятельно искать недорогие и надежные способы доставки в другие страны, отстраиваться от конкурентов, которые уже заняли на этом рынке устойчивую позицию, продвигать товары на незнакомом рынке для новой аудитории, которая, скорее всего, никогда не слышала о бренде.

Для многих производителей расширение географии продаж на международный рынок – серьезный выход из зоны комфорта. На крупных маркетплейсах все процессы международной торговли уже настроены, бренд самой площадки уже узнаваем в других странах, и вы можете с минимальными затратами и «под защитой» торговой площадки начать продавать за пределами своего региона.

Распределение онлайн-заказов по способам доставки

В структуре способа доставки преобладает доставка собственными службами магазинов. С одной стороны, это логичный путь развития в сфере электронной торговли, с другой стороны, с ростом объемов каждого конкретного магазина могут возникнуть проблемы с масштабированием бизнеса. То есть магазинам придется расширяться не только в части новых каналов поставок и рынков сбыта, но и в части поиска решений для конечной логистики товаров.

В качестве альтернативы собственным службам доставки можно рассмотреть профессиональных fulfillment операторов, которые возьмут на себя основную массу операций, связанных с приемкой, обработкой, хранением и доставкой продукции.

Мы предполагаем, что в структуре российского рынка интернет-торговли не произошло бы существенных изменений, если бы не нефтяной кризис и не пандемия COVID-19.

На графике ниже дана фактическая информация, как развивалась структура рынка. Также построен прогноз на 2020 год, который будет подвергнут коррекции в будущем. В текущих условиях сложно строить прогнозы.

Если 2020 год достигнет показателей на уровне 2019 года, то результат можно будет считать выигрышным.

Структура российского рынка интернет-торговли, млн руб.

Крупнейшие игроки российского рынка

Рекордные темпы роста вызваны рядом факторов, включая увеличение частоты покупок, динамику чека, расширение ассортимента и запуск специальных сервисов для клиентов. Более 70% ассортимента формируют продавцы маркетплейса —на конец 2019 года их было 6,5 тысяч, а в процессе оформления находились ещё 15 тысяч компаний.

За 2019 год Ozon нарастил площади своих фулфилмент-фабрик более чем в два раза, почти до 200 тыс. кв. м. Сеть выдачи Ozon с учетом собственных и партнерских постаматов и пунктов выдачи выросла за год в три раза, до 16 651 точки.

В 2019 году Ozon стал крупнейшей в России сетью постаматов с 6 897 собственными точками – на этот канал выдачи приходится 23% объема доставки.

В 2019 году число поставщиков выросло более чем в два раза – с 9 тыс. до 19 тыс. Ассортимент расширился с 1,8 млн до 3,6 млн единиц товаров, а число брендов на сайте возросло с 15 тыс. до 30 тыс. Росту количества новых поставщиков на площадке способствовало снижение комиссии для партнеров с 38% до 15% и запуск центров экспертизы электронной коммерции.

Среди клиентов были популярны пункты выдачи заказов. 90% заказов покупатели забирали сами, поэтому ретейлер увеличил число своих пунктов

выдачи более чем вдвое – до 6 300 точек.

В 2019 году компания открыла склад на 98 900 кв.м в Московской области.

Категория «Одежда, обувь и аксессуары» остается ключевым сегментом продаж компании, на который приходится 67% выручки компании. Кратный рост годового оборота также обеспечен за счет увеличения продуктовой линейки.

Быстрорастущие категории в 2019, %

Экосистема электронной торговли

Развитие сегмента интернет-торговли привело к смене бизнес-процессов и покупательского поведения. На первый план выходит логистический сектор, участвующий на всех этапах жизненного цикла продукта.

С приходом различных интернет-ретейлерови увеличением объема продаж, спрос на стандартные складские операции снижается в сторону фулфиллмент-операторов, предоставляющих комплекс логистических услуг, обрабатывающих огромное количество SKUразных форматов, габаритов и температурных режимов.

В условиях трансформации рынка, складская индустрия предлагает новые решения, среди которых: многоуровневые мезонины, сборка с весовым контролем, конвейеры, роботизированные линии, IT-продукты.

Значительно снизить стоимость и сроки последней мили позволит развитие рынка ПВЗ и постаматов, а также складская сеть, находящаяся в черте города и имеющая доступ к основным транспортным магистралям.

Темп роста e-Commerce в России опережают общемировые. Появляются новые онлайн-ретейлеры, готовые инвестировать в создание экосистемы логистики. Изменение требований к логистическим компаниям подтолкнут к смене формата и появлению новых концепций.

Повышение спроса аккумулирует ввод новых качественных складских площадей. Развитие системы местных складов позволит существенно сократить время доставки товара.

При этом тенденция на развитие рынка ПВЗ и постаматов будет продолжаться. Это значительно снизит стоимость последней мили в среднесрочной перспективе.

За три года на рынок Санкт-Петербурга вышло порядка 250 тыс. кв.м складских площадей при ежегодном поглощении в 150 тыс. кв.м. Дефицит качественных складских площадей привел к ранним переговорам на строящиеся объекты и вводом с высоким процентом заполняемости.

Мы ожидаем бурный рост девелоперской активности в 2020-2021 годах. Новый ввод складских площадей приведет к нормализации арендной ставки, что повысит привлекательность рынка Санкт-Петербурга со стороны онлайн-ретейлеров.

Санкт-Петербург / 2020